住宅ローン

固定金利型

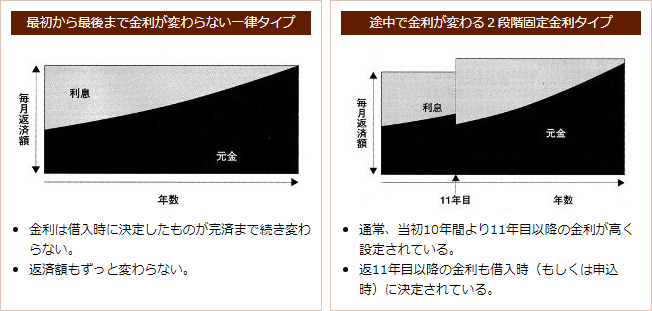

借入当初から完済までの金利が確定しているものを言います。

最初から最後まで金利が一律のものと、当初10年間と11年目以降で金利が異なる段階金利のものがあります。金利が一律のタイプとして代表的なものがフラット35です。

段階金利は途中で金利が変更されますが、変更後の金利も借入当初からあらかじめ決定されています。フラット35の一部にこの段階金利が見られます。

『固定金利型』は、変動金利型や短期の固定金利期間選択型よりも通常は金利が高めとなりますが、完済までの金利の動向によっては、最終的に固定金利型を選択したほうが総返済額が少なくなる場合もありえます。

月々の返済額が変わらないので、将来にわたって家計の見通しもつけやすいといえます。

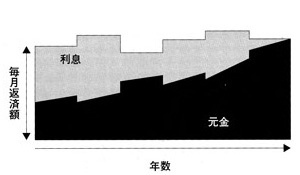

固定金利期間選択型

当初から数年間の金利が固定される特約を結ぶ住宅ローンです。多くの金融機関でこのタイプが扱われ、借入後、金利が固定される期間には2年、3年、5年、10年、15年、20年等があります。固定金利期間終了後時点の金利で改めて変動金利型や固定金利期間選択型を選べる仕組みになっています。

※金融機関によっては、一度変動金利型を選ぶと再び固定金利型を選べないという商品もあるので、あらかじめ確認が必要です。

固定金利期間終了後は適用される金利次第で返済額が変わるため、金利が上がればそれだけ毎月の返済額も上昇してまうことがあるので注意が必要です。変動金利型と異なり返済額の増加幅には上限が決められていません。

固定期間終了後の金利は店頭の表示金利から-0.2%、-0.4%、-0.7%など一定の割合で優遇している商品が多く金融機関によってさまざまです。

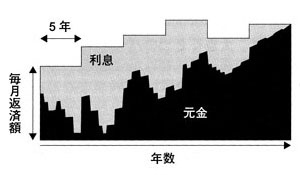

変動金利型

借入期間中、半年ごとに金利が見直されるものを言います。主に期間1年未満の『短期プライムレート』に連動するタイプが多く、金融機関によっては『長期プライムレート』に連動する商品を出しているところもあります。

『上限金利付』の場合は、上限の金利が決められているため、それ以上に金利が上がることはありませんが、その分、金利が高めに設定されています。

適用金利は半年ごとに変わっても、多くの商品では返済額が急激に上がらないよう5年ごとの改定となり、その変動幅は従前の返済額の1.25倍までとなります。このため、返済額が急激にアップするリスクがない一方、元金の返済がなかなか進まないというリスクもあります。このような場合には、繰上げ返済で借入残高を減らすなどの対策が必要です。

今後金利が下降局面であると判断する場合には、金利下降のメリットをいち早く享受できる有利な商品ともいえます。

また、借入額が小さい場合や短い期間で返済が可能な場合も、金利上昇による支払額の増加分が比較的少なくすむので、変動金利型は検討の余地があるといえるでしょう。

【出典:「借りる・買う前に知っておきたい 不動産の基礎知識】

(社)全日本不動産協会 東京都本部 /(社)不動産保証協会 東京都本部